会社を設立する際には法人登記の手続を心配される方も多いですが、それ以外にも重要な手続があるのをご存じでしょうか。会社設立後に事業を滞りなく開始するため、経営を円滑に進めていくためには各種の手続と関連する作業を確実に済ませることが重要です。

今回は会社設立時の設立登記を除く重要な手続を取り上げその内容や課題などを説明していきます。会社設立後の労務関係、株主総会の開催等や取引上の契約等に関する手続の内容、問題点や注意点などを紹介します。

また、新型コロナ禍で影響を受ける手続等で注意しておきたい点なども解説する予定です。会社設立後の主な法的手続の内容を知りたい方、労務関係・株主総会の運営などの手続に不安のある方などはぜひ参考にしてください。

1 会社設立後の重要な手続

ここでは会社設立後で特に重要となる(法的)手続の内容を簡単に紹介しましょう。

1-1 会社設立後の要注意の手続とは

会社設立登記の完了後には、①法人口座の開設、②税金に絡む届出、③社会保険への加入に関する届出 の3つの手続には注意するべきです。

①法人口座の開設

事業を開始すれば取引等でお金の流入・流出が直ぐに発生するため、金融機関での法人口座の開設が必要になります。法人登記後には法人名義の口座が開設できるため、法人口座を開設して登記前に発起人口座へ入金していた資本金をできる限り速やかに移動させましょう。

なお、法人口座の開設にあたり金融機関から以下の書類等が求められます。

●金融機関の口座開設申込書:以下の書類等が必要

- ・履歴事項全部証明書(登記簿謄本)

- ・定款のコピー

- ・会社の印鑑証明書

- ・届出済みの会社実印

- ・銀行印に使用する印鑑

- ・代表者(来店者等)の身分証明書

②税金に絡む届出

事業の開始に伴い納税義務が生じることになるため、税金に絡む手続も済ませなくてはなりません。届出先は所得税等での税務署と、地方税での都道府県/市区町村になります。

1)税務署への提出書類

●法人設立届出書:設立後2カ月以内

以下の書類等が必要

- ・履歴事項全部証明書

- ・定款のコピー

- ・設立時の賃借対照表

- ・株式会社は株主名簿のコピー

- ・現物出資には、出資者の氏名、出資金額等の内容を示す書類の提出

●青色申告の承認申請書:原則、設立後3カ月以内の提出。その前に事業年度が終了する場合はその前日まで

●給与支払事務所等の開設届出書:1回目の給与支払い日まで

*以下は必要に応じての提出

●源泉所得税の納期の特例の承認に関する届出:当該特例を受ける場合に提出

●棚卸資産の評価方法の届出書:設立第1期の確定申告の提出期限の日まで

●個人事業の開廃業等届出書:法人なりする者が対象。廃業の事実があった日から1カ月以内に提出

●消費税課税事業者選択届出書:適用を受ける課税期間の初日の前日まで

2)地方自治体

A 都道府県税事務所

●法人設立届出書:提出期限は各都道府県で異なる(東京都の場合15日以内)

- ・定款のコピー

- ・履歴事項全部証明書

B 市区町村役所(東京23区の場合はなし)

●法人設立届出書:各市区町村で異なる

- ・定款のコピー

- ・履歴事項全部証明書

③社会保険への加入に関する届出

会社設立後、加入の必要性に応じて各種保険の加入手続を行うことになります。労働保険(労災保険と雇用保険)は労働基準監督署とハローワークへ、健康保険・年金保険については年金事務所への届出です。

1)年金事務所

●健康保険・厚生年金保険 新規適用届:会社設立後5日以内の届出

*適用要件;

- (1)法人事業所で常時従業員(事業主のみの場合を含む)を使用するもの

- (2)常時5人以上の従業員が働いている事務所、工場、商店等の個人事業所

*必要書類等

- ・履歴事項全部証明書

- ・事業所の所在地が登記上の所在地と異なる場合は賃貸借契約書のコピー等

- ・口座振替依頼書(振替希望の場合)

*従業員を雇用する場合は別途添付資料が必要

●被保険者資格取得届

役員・従業員の被保険者となる対象者全員についての提出が必要で、添付書類は原則不要(ケースにより必要)です。

●被扶養者(異動)届

役員や従業員に扶養家族がいる場合に提出するもので、扶養家族がいない場合は提出する必要はありません。なお、マイナンバーを正確に記入できれば原則的に添付書類は不要です。

●国民年金3号被保険者資格取得届:第2号被保険者の配偶者が第3号被保険者になった日から5日以内

従業員である第2号被保険者に配偶者がいる場合、その事業主が日本年金機構へ届出する義務があります。

*収入条件の確認書類、内縁関係の証明書類などの添付が必要となるケース有り

2)労働基準監督署:従業員を雇用する場合

●適用事業報告:従業員を使用するようになった時から遅滞なく

添付書類なし

●就業規則:常時10人以上の従業員を使用する場合、労働者の代表の意見書を遅滞なく届出

*労働者の代表の意見書の添付が必要

●労働保険関係成立届:労働保険関係が成立した日の翌日から10日以内

提出書類:

- ・履歴事項全部証明書

- ・事業所の賃貸借契約書

●労働保険概算保険料申告書:会社設立の日から50日以内

添付書類なし

●時間外労働・休日労働に関する協定届(36協定):時間外や休日に従業員を労働させる場合、労働者側と速やかに締結し提出

添付書類なし

3)ハローワーク

●雇用保険被保険者資格取得届:雇用保険適用事業所(被保険者)となった日の翌日から10日以内

提出書類:

- ・労働者名簿

- ・賃金台帳

- ・出勤簿またはタイムカード

●雇用保険適用事業所設置届:事業所を設置した日の翌日から起算して10日以内

提出書類:

- ・履歴事項全部証明書

- ・事業所の賃貸借契約書

- ・労働者名簿

- ・賃金台帳

- ・出勤簿またはタイムカード

1-2 資金調達関連の法的手続とは

会社設立前後には出資や借入などの資金調達に関わる様々な契約が生じますが、ここではその契約等に関する手続について簡単に紹介しましょう。

①(創業)株主間契約

株主間契約とは、複数人による共同で起業する場合にその創業者間で締結される株式等の扱いに関する契約です。具体的には、「買取条項」「譲渡に関する条項」「競業避止義務条項(一定の競争を控える約束事)」などの契約等になります。

たとえば、「共同創業者の中で誰かが途中で会社を去ることになった場合に、その者が保有する株式の全部または一部を他の創業者が買い取れる」といった内容です。この株主間契約は創業者の退職等に伴うトラブルを回避する上での有効な手段になります。

なお、契約は合意のみでも可能ですが、認識の相違などで問題になる可能性もあることから書面や契約書で残すことが重要です。

②出資契約

出資契約とはベンチャー企業などの資金調達として、投資家が株式の購入を通じて出資する際の契約のことです。この目的で株式投資が行われる際に当事者間で締結されるのが「出資契約書」になります。

具体的な契約内容は、「表明保証条項(契約内容等の事実の表明)」「株式買取条項(株式買取請求権)」「資金使途の制限」「経営株主の専念義務」などす。投資家は株式投資で不利益を回避するために、適正な投資条件となるよう出資契約書を作成し対象企業に締結を求めます。

出資を受ける企業には資金調達のための必要な契約ですが、負担の重い条件を課せられ経営の障害にならないように注意しなければなりません。

③金銭消契約や連帯保証

融資を受ける場合、その条件として担保や保証人が設定されるケースは一般的で、保証人には経営者個人や法人がなります。

そのお金の貸し借りではトラブルはよく生じることから、不利益を被らないために法に基づいた金銭消費貸借契約書の取り交わしが不可欠です。

連帯保証は金融機関からお金を借りた当事者と同等の責任が生じる保証で、抗弁権(特定条件が成立するまで一時的に拒否できる権利)がありません。法人の借金についてその代表者が連帯保証人になれば、会社と同様の返済義務が生じます。

従って、経営者が法人の連帯保証人になれば個人で多額の返済義務を負うことになりかねないため注意が必要なのです。

④私募債の発行

私募債とは、証券会社を介して広く募集する公募債と違って少数の投資家が直接引受する社債のことです。私募債は有価証券であり資本市場から直接的に資金調達(直接金融)する手段と言えます。

企業にとって私募債は調達先の多様化を図る手段となるほか、株式と違って経営への干渉がなく経営の自由度が維持しやすいです。他方、私募債の発行は大企業などに限られる傾向があり創業間もない会社にはその利用は簡単ではありません。

また、私募債は金融機関からの借入と異なり、投資家と返済猶予の交渉ができないため、返済が困難な場合には銀行等から高い金利でお金を借りて返済することもあり得ます。私募債の発行にはメリットとデメリットがあるため十分な検討が必要です。

1-3 取締役会・株主総会等の運営に関する手続とは

株式会社を設立した場合、株主総会を定期的かつ必要に応じて開催する必要があります。その会社設立時には株主総会や取締役などの機関設計を行いますが、企業によっては設立時から取締役会を設置するケースもあります。

機関設計は会社の経営方針や規模などを考慮して実施されるべきものですが、安易に機関設計すると様々な経営上の負担を持つことになるため注意が必要です。

たとえば、会社の重要な意思決定は株主総会の決議を得ることが原則ですが、株主の多様化を図るために株式譲渡制限会社とせず公開会社にすれば、株主からの圧力が高まり経営が圧迫されかねません。

また、株主総会の開催・運営は会社法に従って進める必要があるため、多様で不特定の株主が存在する企業の場合は少なからぬ手間も費用もかかります。なお、株主総会の開催の招集・運営の主な手続は以下の通りです。

- 1)株主総会招集の内容の決定:

- 開催の日時・場所、目的の事項、書面による議決権行使ができる場合はその旨、電子メール等の電磁的方法による議決権行使ができる場合はその旨、その他法務省令で定める事項の決定

- 2)株主総会の招集通知を株主に発送

- 3)株主総会の開催

- 4)議事録の作成

- 5)役員変更登記(必要なケース)

- 6)決算公告(定時株主総会のみ)

取締役会の設置は、3名以上の取締役+1名の監査役の設置が義務付けられているため、人材と報酬の確保が必要となり企業にとっては軽い負担とは言えません。

一方で取締役会を設置することで一定の重要事項について株主総会の決議を経ないで決定できるため、迅速な意思決定による機動的な経営が実現できるというメリットが得られます。

以上のように機関設計の内容により経営の自由度、迅速性、効率性や費用負担などが変わってくるため慎重な検討が必要です。もし誤った機関設計をした場合には早めに変更していくことが求められます。

2 創業者から見た会社設立に伴う手続やその対応の問題

ここでは創業者にとって会社設立前後の法的手続等がどのように映っているか(考えや認識)を紹介しましょう。

2-1 創業前の手続等の捉え方

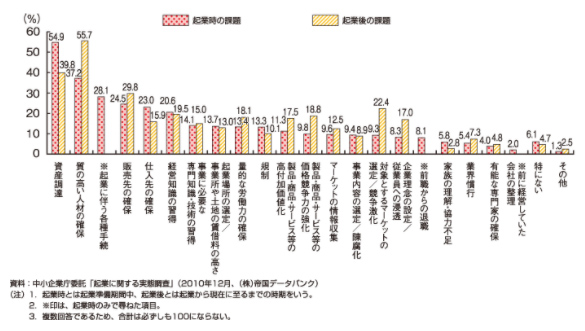

2011年度版中小企業白書の第3-1-36図を見ると、起業前の創業者には各種の手続が起業上の課題として認識されています。

下図の資料によると起業時の課題として「資金調達」「質の高い人材の確保」「販売先の確保」などが上位に上がっていますが、「起業に伴う各種手続」は3番目です。

(この課題については起業時のみの質問項目であったため、起業後の実態はわからない)

つまり、起業時の創業者にとっては経営や事業に関する各種の手続が大きな負担になっており、起業後もその可能性があると考えられます。

また、東京商工会議所の起業・創業支援委員会が平成26年12月に公表している「創業の実態に関する調査報告書」では、P20に「(2)創業に際して相談した内容・相談したかった内容」が示されています。

その内容の1位は「資金調達の方法」(57.1%)で、次いで「開業に必要な手続き・許認可等の届け出」(52.9%)が2位、「補助金・助成金制度」(49.0%)が3位となっています。

以上のことから手続関係の内容が創業時の重要な課題となっていることが確認できるはずです。

2-2 会社設立後の手続等の捉え方

先の「創業の実態に関する調査報告書」のP26には「4.準備段階や創業後の思いがけない失敗・倒産の危機やその対応策」の内容が記載されています。

その中で「取引においては、契約書を交わさずに受注した仕事でのトラブルが挙げられている。法務知識の少なさや業歴が浅いという立場の弱さがトラブルを誘発しているようである」といった法的手続等に関連した内容が指摘されており、以下のような創業者の声が挙げられているのです。

○融資の申し込みには許認可を受けておく必要があり、先に内装工事を行ったが、融資実行前に支払った工事代金は必要資金に計上できないということを知らなかった(小売業)

→許認可、税務に関する問題

○社会保険等の事業以外の経費が思っていたよりも負担が大きかった(不動産業)

→社会保険料の負担

○2人代表で開業したが、一年後に意見・考え方の不一致があり、相方に退職してもらった(コンサルタント業)

→創業者間のトラブル(株主間契約に関連する問題)

○契約を書面化せず(口頭内示)ドタキャンされたため資金繰りに困った(ソフトウェア・情報処理業)

→取引契約上の問題

○口座開設に時間がかかった(小売業)

→法人口座開設の問題

また、P27には「5.準備段階や創業後に障害となったこと」について以下の点が指摘されています。

●法律や制度への対応(37件)、資金調達の難しさ(29件)、信用の低さ(24件)、業界慣習など(16件)・・・

→といった内容が挙げられています。

●法律や制度への対応では、労働基準法や業種ごとに規定されている法律への対応の難しさ、規制の多さが障害となっているとの声が多く聞かれた

そして、創業者の声として以下のような内容が挙げられています。

〇資金借り入れ時の個人保証(映像制作業)

→経営者の個人保証の問題

○業歴が浅いため、支払い条件が現金(卸売業)

→取引契約上の問題

○契約書を取り交わす習慣がないために急に条件が変更になったり、取引が終了となったりしてしまうことがある(卸売業)

→取引契約上の問題

○労基法の知識不足(コンピュータ保守業)

→労務関係の手続等に関する問題

○計画を大きく下回る業績(急激な円安問題等)でも、所定期間(2カ月)を過ぎた場合に創業時に設定した役員報酬額が変更できず、申告上は役員報酬を支出したが、会社に貸付金を入れた。実質収入がないため、自身の税金に苦しんでいる(卸売業)

→役員報酬の設定に関する問題

○就業規則による副業の制限(建設業)

→就業規則に関する問題

以上のように創業後においても各種手続等に関する問題は多く、会社を発展させていくにはこれらの対応を適切に処理していくことが求められます。

3 労務関係の重要な手続と課題

ここでは労務関係の雇用契約等、就業規則、36協定、給与計算、源泉徴収などについて説明していきます。

3-1 雇用契約など他者の力を借りる場合の手続と課題

経営資源が脆弱な会社にとっては、従業員の確保以外に派遣社員の活用や業務の外注化も必要なってきます。ここではそれらの利用に関する契約などを確認していきましょう。

①雇用契約

従業員を採用する場合、企業は従業員となる者と雇用契約(労働契約)を結ばねばなりません。契約内容は労使間の合意により決定されますが、労働契約法や労働基準法に反する契約内容は無効です。また、労働基準法に違反した契約を行えば罰則が適用されることもあります。

なお、雇用契約において書面の作成が義務付けられていないですが(口頭の合意も可能)、問題が生じた場合に解決が困難になりかねません。書面等がない場合や労働条件通知書(両者の合意のない通知文)だけの場合の約束では、労働条件での合意を互いに主張しても立証が難しくなることもあるため、非正規雇用などを含め雇用契約書の交付は重要です。

なお、雇用契約の内容は以下の労働基準法施行規則第五条によって規定されています。

- 1 労働契約の期間に関する事項

- 1-2 期間の定めのある労働契約を更新する場合の基準に関する事項

- 1-3 就業の場所および従事すべき業務に関する事項

- 2 始業および終業の時刻、所定労働時間を超える労働の有無、休憩時間、休日、休暇並びに労働者を二組以上に分けて就業させる場合における就業時転換に関する事項

- 3 賃金(退職手当および第五号に規定する賃金を除く。以下この号において同じ)の決定、計算および支払の方法、賃金の締切りおよび支払の時期並びに昇給に関する事項

- 4 退職に関する事項(解雇の事由を含む)

- 4-2 退職手当の定めが適用される労働者の範囲、退職手当の決定、計算および支払の方法並びに退職手当の支払の時期に関する事項

- 5 臨時に支払われる賃金(退職手当を除く)、賞与および第八条各号に掲げる賃金並びに最低賃金額に関する事項

- 6 労働者に負担させるべき食費、作業用品その他に関する事項

- 7 安全および衛生に関する事項

- 8 職業訓練に関する事項

- 9 災害補償および業務外の傷病扶助に関する事項

- 10 表彰および制裁に関する事項

- 11 休職に関する事項

なお、採用に関しては特に以下のような点に注意しましょう。

1)労働条件の明示義務(労働基準法第15条)

従業員を雇用する場合は、就業場所、業務内容、賃金、就業時間等の労働条件について書面を交付して明示することが義務付けられています。

つまり、雇用契約書を発行しなくても労働条件通知書などで労働条件を書面で明示しなければなりません。

2)試用期間

従業員を雇用する際に試用期間を設けるケースは少なくないですが、法的には試用期間の設定について明確な定めがないため、社会通念的に長すぎる期間設定は問題になりかねません。

一般的に試用期間は3カ月程度(6カ月程度まで)が多く見られますが、この期間よりも長くなる場合に合理的な理由なければその従業員の解雇は難しくなり得ます。

3)みなし残業代

みなし残業代制は実際に行った残業時間と関係なく事前に定められてある一定の残業代が支払われる制度のことで、時間だけで賃金を設定するのが適切でない職種(研究者やシステムエンジニアなど)に採用されるケースが多いです。

みなし残業代制の設定内容が以下のような適正でない場合、労働者とトラブルになる可能性が高まるため注意が必要です。

・月給25万円(みなし残業時間手当10時間含む)

⇒みなし残業時間が10時間と明記されていますが、残業代がいくらかわからない

・月給30万円(残業手当含む)

⇒この場合は残業時間が何時間で残業代がいくらかわからない

こうした場合、労働者は不当な残業を押し付けられると考え、入社の拒否や残業代請求の訴訟などが生じかねないため注意しましょう。

4)職種・業務の内容

入社後に求人募集等で提示した職種や業務以外に採用者を従事させるとトラブルになり得るため、雇用契約書で職種や業務の内容を明確にし誤った配置等を防ぐべきです。

求人広告では「法人を対象とした工業製品の販売業務」といった業務内容で募集したものの、「入社後の実際の担当業務は総務関係の仕事」といったケースもないとは言えません。

この場合、その採用された従業員としては、営業担当で入社したつもりが実際は総務担当という話の違う採用になるため、当然配置換えを申し出るといった問題が生じてしまいます。

求人広告に関して、職業安定法第四十二条は「当該募集に係る従事すべき業務の内容等を明示するに当たっては、当該募集に応じようとする労働者に誤解を生じさせることのないように平易な表現を用いる等その的確な表示に努めなければならない。(募集内容の的確な表示等)」と規定しています。

従って、求人広告の内容と実際の業務内容が異なる場合、上記規定に違反することとなり責任が生じるわけです。こうした誤りを防ぐためには雇用契約書を作成し自社と採用者の両方で確認できるようにすることが望まれます。

②パートタイム・有期雇用労働法

会社設立後間もない企業ではパートタイム労働者を採用するケースは少なくないですが、正規労働者と違った管理が必要となることもあるため注意しましょう。

まず、パートタイム労働者にも労働条件の明示義務は適用されるため、できるだけ雇用契約書を交わすのが望ましいです。

*「契約期間」「仕事をする場所と仕事の内容」「始業・終業の時刻や所定時間外労働の有無、休憩・休日・休暇」「賃金」「退職に関する事項」などは、文書による明示義務がある(違反の場合は30万円以下の罰金)

パートタイム労働法では、上記に加え「昇給の有無」「退職手当の有無」「賞与の有無」の3つの事項を文書交付等(3つの事項はパートタイム労働者が希望すれば電子メールやFAXも可能)で、パートタイム労働者に明示しなければなりません(違反の場合はパートタイム労働者1人につき契約ごとに10万円以下の罰金)。

さらに2021年4月1日からは、労働者への待遇に関する説明義務が強化されます。非正規雇用労働者は、「正社員との待遇差の内容や理由」などに関してて、事業主に説明を求めることが可能で、事業主は非正規雇用労働者から求められ場合、説明する義務があるのです。

なお、就業規則作成の要件となっている「常時10人以上の労働者を使用している事業所」の人数にはパートタイム労働者も含まれます。作成が必要となるケースでは、事業主はパートタイム労働者に関する事項について就業規則を作成しよう(または変更しよう)とする場合、当該事業所に雇用するパートタイム労働者の過半数を代表すると認められる者の意見を聴くように努めるものと規定されているのです。

第9条の「差別的取扱いの禁止」は、「事業主は、職務の内容、人材活用の仕組みや運用などが通常の労働者と同一のパートタイム労働者である者については、パートタイム労働者であることを理由として、その待遇について、差別的取扱いをしてはならない」と規定しています。

たとえば、賃金の支給額に関して、所定労働時間が短いことに基づく合理的な差異や、また個人の勤務成績に基づく差異などは認められますが、家族手当や通勤手当などで差異が生じる場合には第9条の違反として該当して、同等にすることが求められます。

③派遣社員の活用

新設会社における人材確保は容易でないため、特定の業務について派遣会社の人材を活用するケースは珍しくありません。しかし、派遣労働者の受入では労働者派遣法などの法律に従った適正な運用が求められるため、特に以下の点について注意すべきです。

1)事前の面接は禁止(第26条第7項)

派遣社員を受入れる企業は、どのような人材が派遣されてくるかを事前にあって確かめたいという気持ちになりますが、事前面接などの特定行為は原則禁止になっています。「顔合わせ」と称して実際には面接するケースも見られますが、法に抵触しかねないため控えるべきです。

事前面接の禁止規定は努力義務ですが、その事実が発覚した場合都道府県労働局から是正の指導が実施される恐れがあります。また、この特定行為は派遣先が派遣社員を雇用するように見えるため、両者での雇用関係が存在するように認識されトラブルに発展しかねません。

2)受入期間

派遣先企業での派遣社員を受け入れる期間は決まっているため、そのルールに従って受け入れるようにしましょう。なお、受入期間については、派遣先事業所単位の期間制限と派遣労働者個人単位の期間制限があります。

派遣先の同一の事業所に対する派遣が可能な期間(派遣可能期間)は原則、3年までです。派遣先が3年を超えて派遣労働者を受け入れたい場合は、派遣先の事業所の過半数労働組合等*からの意見を聴きとらねばなりません。

*過半数労働組合がない場合は事業所の労働者の過半数を代表する者

また、同一の派遣労働者を、派遣先の事業所での同一組織単位(「課」等)へ派遣できる期間は3年までです。たとえば、同じ事業所の人事課で3年間従事した後に同じ人事課へ派遣するのは不可能ですが、経理課への派遣なら可能になります。

なお、以下の人や業務は例外として期間制限の対象外です。

- ・派遣元事業主で無期雇用されている派遣労働者

- ・60歳以上の派遣労働者

- ・有期プロジェクト業務

- ・産前産後休業、育児休業・介護休業などを取得する労働者の業務 など

3)派遣契約の中途解除

派遣先企業が派遣契約の中途解除を申し入れる場合、以下のような取り組みが要請されています。

●派遣先は派遣元事業主の合意を得るほか、相当の猶予期間をもって派遣元事業主に派遣契約の解除を申入れるべき

●派遣先は、派遣先の関連会社における就業の斡旋を行うなど、派遣労働者の新たな就業機会の確保を図る必要がある

●派遣労働者の新たな就業機会の確保が困難な場合には、少なくとも派遣契約の中途解除によって派遣元事業主に生じた損害の賠償などを実施する

4)労働契約申込みみなし制度

派遣先が下記の違法派遣を受け入ればその時点で派遣先から、派遣元事業主との労働条件と同一の労働条件を内容とする労働契約の申込みがあったものとみなされます。なお、その労働契約の成立は派遣労働者が承諾した時点です。

ただし、派遣先が違法派遣に該当することを知らず、かつ、知らなかったことに過失がなかった場合は除かれます。

対象となる違法派遣

- A 労働者派遣の禁止業務に従事させた場合

- B 無許可の事業主から労働者派遣を受け入れた場合

- C 事業所単位または個人単位の期間制限に違反して労働者派遣を受け入れた場合

- D いわゆる偽装請負の場合

5)改正労働者派遣法のポイント

2020年4月1日から労働者派遣法が改正・施行されましたが、特に以下の点については注意しておくべきです。

(1)不合理な待遇差をなくすための規定の整備

以下のAまたはBの待遇決定方式により公正な待遇の確保が要請されています。

A 【派遣先均等・均衡方式】派遣先の通常の労働者との均等・均衡待遇

この均等・均衡待遇の実現に向け派遣先と派遣元は以下のような取り組みが必要です。

・派遣先の義務:比較対象労働者の待遇情報の提供(しない場合、労働者派遣契約を締結できない)

・派遣元の義務:

均等待遇;職務内容、職務内容・配置の変更範囲が同じ場合には差別的取扱いを禁止

均衡待遇;職務内容、職務内容・配置の変更範囲、その他の事情の相違を考慮して不合理な待遇差を禁止

B 【労使協定方式】一定の要件を満たす労使協定による待遇

この方式は、派遣法の同一労働同一賃金ルールに対応するための手段の1つで、労使協定(派遣元と派遣社員との間)を利用した方法になります。

派遣社員の待遇について、厚生労働省が毎年職種ごとに定める「一般労働者の賃金水準」以上の支給を定めるための労使協定を締結します。その労使協定に定める事項は以下のような内容です。

- ⅰ 協定の対象となる派遣労働者の範囲

- ⅱ 賃金決定方法(同種業務の一般労働者の平均的な賃金額以上、職務の内容等が向上した場合に改善)

- ⅲ 職務の内容などを公正に評価して賃金を決定すること

- ⅳ 賃金以外の待遇決定方法(派遣元の通常の労働者(派遣労働者除く)との間で不合理な相違がない)

- ⅴ 段階的・体系的な教育訓練を実施すること

- ⅵ 有効期間 など

上記の手段により、派遣先は派遣社員に対して通常の労働者と同等の教育訓練や食堂・休憩室・更衣室等の利用機会を提供する義務があるのです。

(2)派遣労働者の待遇に関する説明義務の強化

派遣元は、雇入れ時・派遣時に以下の事項を明示・説明する義務が課せられました。

・労働条件に関する事項の明示(昇給・退職手当・賞与の有無など)

・【派遣先均等・均衡方式】または【労使協定方式】により不合理な待遇差を解消する旨の説明 など

また、派遣元は派遣労働者の求めに応じて、派遣労働者と比較対象労働者との間の待遇の相違の内容・理由、【派遣先均等・均衡方式】または【労使協定方式】による待遇決定の際に考慮した事項などを説明する義務があります。

④請負・業務委託

創業間もない企業の場合、自社の業務の一部を他社へアウトソーシングするケースは多いですが、発注等に関して法規制を受けることもあるため注意しましょう。

たとえば、下請事業者の利益を保護し、取引の適正化を推進するための「下請代金支払遅延等防止法」に従った対応が必要になります。この法律は、「親事業者が下請事業者に物品の製造、修理、情報成果物(ソフトウェアなど)の作成または役務(運送、情報処理、ビルメンテナンスなど)の提供を委託」した場合に適用されます。

この法律の規制は、下請内容のタイプや、親事業者と下請事業者の各資本金額によって決まり、以下のような親事業者の禁止行為が定められているのです。

- ・受領拒否の禁止

- ・下請代金の支払遅延の禁止

- ・下請代金の減額の禁止

- ・返品の近似

- ・買いたたきの禁止など

また、禁止事項の規定以外に「発注書面の交付の義務付け」「支払は納品日から60日以内」といった規制もあります。なお、この法律に違反した場合、「違反行為をした親事業者の代表者、代理人、使用人その他の従業者は50万円以下の罰金に処する」などの罰則が適用されます。

自社が下請として請け負う場合にも上記の点を理解しておき違法な扱いを受けないようにしましょう。

3-2 就業規則や36協定のポイント

労働者を雇用する場合に生ずる就業規則と36協定について、企業側での手続等に関するポイントを簡単に紹介しましょう。

①就業規則

就業規則は「社内の基本規則」や「社内のルールブック」と言えるものです。就業規則では賃金や労働時間などの労働条件のほか、職場の礼儀やルールなどの服務規律などが示されます。

従って、就業規則は単に法律で要請されるだけの資料ではなく、従業員が組織の中で適正な行動をとり業務を遂行できるようにするための土台となるため、企業は適切に設定し扱わなければなりません。

1)就業規則の作成・届出

常時10人以上の労働者を使用する使用者が就業規則を作成し所轄の労働基準監督署へ届出することが労働基準法により義務付けられています。従って、労働基準法上常用の従業員が10人未満の会社は上記の義務は課せられませんが、10人にはパートやアルバイトも含まれる点は注意が必要です。

なお、作成にあたり従業員の代表の意見を聞き、その意見書を添付して就業規則を労働基準監督署へ届出します(「反対」などの意見内容でも構わない)。

2)就業規則の記載事項

記載事項の種類は大きく分けて3種類です。

ⅰ 絶対的必要記載事項

始業、終業の時刻、休憩時間、休日、休暇、賃金、退職に関する事項 等

ⅱ 相対的記載事項

退職手当、臨時の賃金、表彰および制裁、安全および衛生に関する事項 等

ⅲ 任意的記載事項

服務規律とその違反した場合の制裁に関する内容 等

3)就業規則の主な記載事項のポイント

●採用・入社

義務ではないですが、採用や入社時の手続や提出書類などをまとめて記載しておくことは重要です。

●退職・解雇

解雇の事由に関する規定や退職の申出の期限などを記載するようにしましょう。就業規則に記載されていない事由での解雇は問題になり得ます。

●休職・復職

休職や復職に関する問題は少なくありません。特に復職時のトラブルは多いため、復職に関する規定を細かく設定しておくことが無難です。

●服務規律

従業員が守るべきルールである服務規律の記載は不可欠であり、明確に記載しておくほうがよいでしょう。なお、服務規律に違反した場合の罰則として、懲戒規定を設ける必要があります。企業の秩序を維持するためには服務規律を適正に定め運用することが肝要です。

特に出社・退社・遅刻などに関する規定内容を適切に設定しておきましょう。

●懲戒

就業規則に記載のない懲戒の内容で従業員を懲戒することはできません。

●労働時間・休日・休憩・休暇および賃金

労働時間・休日・休憩・休暇などに関しては労働基準法などにより規制されるため、法令順守に基づく規定の設定が必要です。ただし、企業の事業内容や営業形態などを考慮して事業運営と労働者保護の両面から最適な労働条件を設定することが求められます。

法律の基準を満たしていても従業員に優しくない内容なら労働者にとって魅力の低い職場となり、人材確保が困難になることもあるため十分な検討が必要です。

②36協定

従業員に残業させる場合、「時間外労働・休日労働に関する協定」、通称「36(サブロク)協定」を締結し労働基準監督署長に届出る義務が企業にあります。

●36協定は労働者の代表と締結する

36協定は使用者と以下の労働者の代表とが締結するものです。

・労働者の過半数で組織する労働組合がある場合はその労働組合

・上記の労働組合がない場合は労働者の過半数を代表する者(ただし、管理監督者に該当する者などはなれない)

●36協定の内容

内容は「労働時間の限度に関する基準(平成10年労働省告示第154号)」に適合していなければなりません。

●36協定の届出

事業場を管轄する労働基準監督署長に36協定を届出ることではじめて、36協定で定めた時間外労働や休日労働が可能となります。届出ないと不可です。

●36協定の周知

36協定の内容は書面の交付のほか、企業の作業場など見やすい場所に掲示したり備え付けたりして、労働者に周知する必要があります。

3-3 保険と給与計算の主な内容

従業員を雇えば、社会保険や労働保険への加入が必要となりその保険料も支払わなくてはなりません。また、従業員には労働の対価として賃金を支払う必要もあります(税金も)。これらの保険料や賃金の支払いのために適正な計算を行い処理していくことが求められるのです。ここではそれらのポイントを簡単に説明しましょう。

①賃金支払いの原則

労働基準法は給与の支払いについて下記の5つの原則を設けており、企業は従業員に給与を支払う場合はそれに基づいて支払わなければなりません。

- 1)通貨払い:現金払いや口座振込

- 2)直接払:従業員本人への直接支払い

- 3)全額払い:賃金が生じる期間に応じた全額の支払い

- 4)毎月1回以上の支払い

- 5)一定期払い:一定期日を指定した支払い

②給与計算の基本

給与計算は基本的に次の計算式で行われます。

{総支給額−控除額=差引支給額(手取り額)}

・総支給額:

基本給に残業代などの各種手当てを加算した支給額の合計

・控除額:

税金や社会保険料のほか、企業によっては各種の会費などの合計

・差引支給額:

実際に従業員へ支給される手取り額(銀行口座に振り込まれる金額 等)

以上の給与計算を適正に実施するためには以下の書類等が必要です。

- ・「扶養控除等異動申告書」など従業員の家族構成が把握できる資料

- ・「タイムカード」などの従業員の勤務日数や勤務時間が把握できる資料

- ・「源泉徴収税額表」(国税庁のホームページで要確認)

- ・役所から届く「住民税特別徴収税額の通知書」

- ・日本年金機構から届く「社会保険料の納付書」

●計算の内容

1)総支給額の計算

A 勤務時間の集計

B 時間外手当の計算

C 各種手当の計算

A~Cを集計し「D総支給額の計算」を行います。

2)控除額

E 住民税の計算

F 社会保険料の計算

G 源泉所得税の計算

H その他控除の計算

E~Hを集計し「I 控除額の計算」を行います。

3)差引支給額

DからIを引いて「J 差引支給額の算出」を行うのです。

③住民税の計算

住民税については、役所が計算をして金額を通知してくれるため、会社が計算する必要はありません。毎年5月31日までに、会社に「住民税の決定通知書」が送られるのでそれに示されている「住民税特別徴収額」を毎月の給与から天引きするとともに納付日までに納付書を利用して納めます。

④社会保険料の計算

給与計算における社会保険料は、健康保険料、厚生年金保険料、雇用保険料 の3つが該当します。

健康保険料と厚生年金保険料は、毎月日本年金機構から郵送される「社会保険料の納入通知書」の金額を天引きするという方法が取られます。ただし、日本年金機構から上記通知書を郵送してもらうには、毎年7月10日までに行う「社会保険料の算定基礎届」の手続を済ませておかねばなりません。

その社会保険料の算定基礎届は、毎年4月、5月、6月の標準報酬月額(平均給与額)から毎月納付する保険料を計算して提出します。

また、雇用保険の場合は毎年7月10日までに実施する「年度更新」の手続を済ませておかねばなりません。雇用保険料は毎月納付のほか、1年分の一括納付も可能ですが、従業員が負担する雇用保険料は毎月の給料からの天引きになります。

その給与から天引きする雇用保険料の計算は以下の通りです。

{総支給額×雇用保険料率=雇用保険料}

雇用保険料率は厚生労働省のホームページで最新年度分が確認できます。

*令和2年4月1日から令和3年3月31日までの雇用保険料率は以下のとおりです。

・労働者負担:3/1000

・事業主負担:6/1000

*農林水産・清酒製造の事業および建設の事業は異なります。

⑤外注の活用

従業員の給与の支払いは重要な業務の1つであるため、自社で行うのが望ましいですが、担当する者が確保できない場合には専門の事業者へ外注することは有効です。一定の費用がかかる反面以下のようなメリットもあるため検討するとよいでしょう。

- ・給与計算業務からの解放

- *社会保険、労働保険、税法(所得税、住民税など)の各種法令に関する情報の入手にかかる手間も不要 等

- ・給与計算業務にかかる人員コストの削減

- ・給与計算ソフトの導入・更新に伴う資金流出の削減

3-4 源泉徴収の主な内容

源泉徴収は、従業員の年間の所得税を会社が給与から事前に差し引く行為のことです。つまり、会社が従業員に代わってその税金を納める行為で、従業員の給与を支払う会社は必ず実施する必要があります(義務)。

源泉徴収にかかる事務は、毎月実施されるものと年末に実施されるものに分かれます。

●毎月実施されるもの:毎月の給与、賞与を支払う際の源泉徴収事務

- ・控除対象配偶者、扶養親族等の確認

- ・給料や賞与に関する源泉所得税の計算

- ・源泉所得税の徴収と事務の記録

- ・源泉所得税の納付

●年末に実施されるもの:その年の最後の給料支払いで実施する源泉徴収事務

*なお、年末調整で処理できなかった項目、医療費控除、寄付金控除、住宅ローン控除(初年度)の還付申告などは確定申告で清算することが可能です。

4 資金調達・株主総会関係の法的手続と課題

会社設立後の事業運営において重要となる資金調達と経営への影響力の大きい株主総会に関連した手続やその問題などを説明しましょう。

4-1 資金調達の手続のポイント

以下の点には特に注意が必要です。

①資金提供に関する契約の適正化

会社設立前後に融資を受ける場合、金額、返済期日、金利、繰上弁済(その際の手数料)、個人保証 などを明確に設定した正式な契約書を交わして契約を結ぶべきです。

会社設立前には様々な資金提供者と交渉し起業に必要な資金を調達しますが、中には明確な条件を決めずに親族・知人などから融資を受けるケースも少なくありません。

しかし、「いつ返すか、金利をいくらにするか、返済できない場合にはどうするか」などを決めずにお金を借りた場合、「急に返済が要求される」「法外な利子が求められる」という想定外の問題に遭遇することもあり得るのです。

融資は借りる期間が長くなるほどトラブルになりやすいため、早めの返済に努めるほか、融資条件を明確にしておく必要があります。もちろん会社設立後の融資も同様です。

なお、会社として融資を受ける場合に経営者個人が連帯保証を要求されるケースがこれまで多く見られてきました。しかし、国の指導のもとに日本商工会議所と一般社団法人全国銀行協会が事務局となって作成された「経営者保証に関するガイドライン」により個人保証に依存しない借入も増加しつつあります。

このガイドラインには法的拘束力はないものの金融機関も重視しており、経営者には個人保証から解放される可能性が高くなってきているのです。そのためガイドラインを重視する金融機関を選びより有利な条件で資金調達できるように臨みましょう。

②発起人の株式比率と株主間契約の適正化

1)発起人の株式比率

会社を立ち上げる際に共同で経営してくれる友人や出資してくれる親戚・知人などの存在は多いですが、発起人の株式比率と株主間契約を適切にしておかないとトラブルのもとになる恐れがあります。

具体的には株式会社を設立した際の発起人が複数人いる場合、株式の配分により会社の経営権が決定するため、安易な株式比率は避ける必要があるのです。たとえば、発起人が3人で会社を設立し株式の割合を社長A氏が4割、B氏が3割:C氏が3割といったケースがあるとします。

社長A氏の株式比率は4割であるため、株主総会の決議を得る株主の過半数に及ばず会社の経営権を掌握できていない状態です。そのためB氏とC氏が共謀すればA氏を社長から解任させることができます。

こうした事態を回避し社長として会社の経営権を握るためには、最低でも株式の過半数、できれば3分の2以上を保有することが求められます。

また、将来イグジット*が可能となる場合、自社株式の保有比率によりリターンに大きな差が生じることもあるためその点も考慮して株式の保有比率を決めるべきです。

*株式公開(証券取引所に自社株式を上場)やM&A(企業や事業の売却・買収)で株式を売却すること

2)適正な株主間契約

さらにB氏やC氏が会社を辞める場合に備えて適正な株主間契約を締結することも考えましょう。株主間契約で「買取条項」「譲渡に関する条項」「競業避止義務条項」を設定して、経営権への圧力の回避や事業上のトラブル防止に努めなければなりません。

3)議決権制限株式

「議決権制限株式」は株主総会での議決権はないが、配当金や残余財産の分配を受ける権利があるという種類株式の1つです。

議決権制限株式は議決権のない株式で経営権への圧力にはならないため、経営者にとっては都合の良い調達手段となる株式と言えます。そのため今後の事業拡大に必要な資金の調達手段の1つとして検討することも重要です。

4-2 株主総会関係の手続のポイント

起業者が1人で会社を設立し株主が起業者のみや極少人数である会社の場合、株主総会の運営は簡単になりますが、株主が多様化していて大人数いる場合には株主総会の運営には手間もコストも多くかかります。

株主総会は会社の重要事項を決議する最高意思決定機関であり法的に開催が義務付けられているため、所定のルールに従って開催しなければなりません。

既に説明したとおり、株主総会の開催には、招集内容の決定→招集通知を株主に発送→株主総会の開催→議事録の作成→(役員変更登記)→決算公告 の手続・作業が必要になります。

株主が少ないうちは上記の手続もあまり負担にならないですが、株式公開している会社などでは何百、何千人もの株主が存在するため、準備にかかる手間とコストは多大なものとなり、少なからず経営を圧迫するのです。

返済義務のない株式発行による資金調達は財務負担の小さい手段として魅力的ですが、支払利子より多くなり得る配当金、株主からの経営への圧力などは経営者にとって決して小さな負担とは言えません。そのため会社設立後の株主の多様化や株式公開などについては経営の安定などを考慮した検討が必要です。

なお、株主総会の手間やコストの削減のために、Web会議システムを活用したバーチャル株主総会の一部導入も今後は重要になってくるでしょう。しかし、バーチャル株主総会にはデメリットもあるためそれを考慮した上での活用が必要になります。

また、株主の多い会社で迅速な事業運営を実施していくためには会社の重要事項の決定を株主総会の決議に委ねる形態では困難です。この対策として、一般的には取締役会を設置し一定の重要事項(業務執行)について取締役会で決定する形態がとられます。

取締役会は3人以上の取締役が必要となるため、未上場企業の場合未設置であるケースが多いですが、設置するメリットも少ないため検討することも重要です。

5 法的手続への新型コロナの影響

新型コロナ禍の影響により会社設立後の各種の手続やその対応に問題が生じるケースが見られるようになりました。ここではそれらに関して特に注意しておきたい点を説明します。

5-1 新型コロナ禍での株主総会のあり方

株主総会の開催は法律で要求されるイベントであるため、所定の時期に開催しなければなりませんが、新型コロナ禍の影響により通常時期と同じように開催することは困難です。

現在、株主総会の開催に関するコロナ対策として一般的に利用されている方法には、株主総会開催延期、来場抑制策、来場謝絶策 などが挙げられます。2020年3月期決算の定時株主総会は「事業年度終了から3カ月以内」となる同年6月に開催されるのが普通ですが、延期を発表する企業が増加しました。

この延期は、法務省が「新型コロナウイルス感染症に関連し、定款で定めた時期に定時株主総会を開催することができない状況が生じた場合には、その状況が解消された後合理的な期間内に定時株主総会を開催すれば足りるものと考えられます」という「定時株主総会の開催について」の案内を公表した結果と言えるでしょう。

新型コロナがいつ収束するかは判断しにくいですが、感染拡大の状況次第では株主総会を延期するという選択も悪くはないはずです。

株主総会を予定通りや延期で開催する場合でも完全に収束するまでは来場抑制策や来場謝絶策の検討は欠かせません。もちろん株主の来場を完全になくすことは困難ですが、一定人数に限定した開催は必要でありその場合に株主総会のWEB配信やWEBによる参加という形態も求められます。

特に今後はWEBによる参加・出席というバーチャル株主総会の開催が検討されており、部分的に導入する企業も見られるようになってきました。完全なバーチャル株主総会の開催は法的に問題がありますが、部分導入することで総会の時間短縮やコスト削減に繋がるため検討することは重要です。

現状ではリアルとバーチャルを組み合わせたハイブリッド型の株主総会が試行されつつあり、経済産業省ではその内容を「ハイブリッド型バーチャル株主総会*」として実施ガイドで説明しています。

*「リアル株主総会を開催しつつ、当該リアル株主総会の場に在所しない株主についても、インターネット等の手段を用いて遠隔地からこれに参加/出席することを許容する株主総会」(出典:経済産業省の「ハイブリッド型バーチャル株主総会の実施ガイドについて」より)

●ハイブリッド参加型バーチャル株主総会

この形態は、「遠隔地等、リアル株主総会の場に在所しない株主が、会社から通知された固有のIDやパスワードによる株主確認を経て、WEBサイト等で配信される中継動画を傍聴する」タイプになります。

このタイプの主な注意点は以下の通りです。

・「基本的にインターネット等の手段を用いて参加する株主は『出席』していないため、会社法上の質問や動議はできないが、議長の裁量において参加者から受け付けたコメント等を取り上げる」といった工夫が必要

・「インターネット等の手段を用いて参加する株主は、当日の決議に参加することはできないため、あらかじめ招集通知等で傍聴を案内する際には、事前行使を行うよう促す」ことが必要

●ハイブリッド出席型バーチャル株主総会

この形態は「遠隔地等、リアル株主総会の場所に在所しない株主が、インターネット等の手段を用いて、株主総会に会社法上の『出席』ができる」タイプになります。

この出席については、「開催場所と株主との間で情報伝達の双方向性と即時性が確保されている」点において出席型による開催が許容されると、会社法を解釈しています。

以上のようバーチャル株主総会の開催の考え方を参考に自社でも導入を検討してみましょう。

5-2 新型コロナの影響による契約の不履行

新型コロナの影響で人やモノの移動が制限され事業活動が制約された結果、契約していた商品やサービスが提供できないケースや、逆に商品の提供を拒否されるといったケースも生じます。

①債務不履行の不可抗力免責条項の設定

債権者が債務者に対して債務不履行に伴う損害賠償を求めるケースでは、損害賠償責任が問われなくなる「不可抗力免責条項」の内容が1つのポイントになり得ます。

一般的に不可抗力免責条項の内容は、「大地震・大水害などの災害や、戦争・動乱など」です。新型コロナのような感染症の拡大などを不可抗力免責条項として記載し契約していれば、商品の納入などが遅れたり不可能となったりしても債務不履行を免れる可能性が期待できます。

しかしながら新型コロナの収束状況、その他経済活動状況や業務の内容などにより債務不履行と判断される可能性はあるため、不可抗力免責条項の内容を具体的に示すなど適用される可能性を高める設定を心掛けましょう。

②契約した商品の納入拒否

新型コロナの影響で、顧客へ契約していた商品を納入したところ受け取れないと拒否されるケースも起こり得ます。この場合、受領されなくても債務者側の債務不履行にならない可能性があります。

なぜなら判例では受領されなくても受け取り側の債務不履行には当たらないという可能性が示されているからです。もちろん契約内容や債権の発生原因などにより受取側の受領義務や協力義務が認められる場合もありますが、納入拒否が債務不履行に当たらないという可能性を考えた対応も必要になってきます。

具体的には、納入先における新型コロナの影響がどうなっているか、顧客の事業活動が正常か、事業の継続性に問題はないか などを確認しながら取引の契約やその実行を判断するようにしましょう。

6 まとめ

起業すると様々な法的手続が必要となりますが、会社設立後にも多くの手続が待ち構えており適切な処理と対応が必要です。

会社の運営は法律に基づいて実施していく要素も多いため、必要な時期に適正に手続を済ませないと事業に大きく影響し経営を圧迫することになりかねません。特に会社設立後は従業員の採用に伴う労務関係、事業や資金調達に関わる契約などの手続が問題になりやすいです。

会社を立ち上げできるだけスムーズに事業を拡大し会社を発展させるためには重要な手続の内容をしっかり把握して、適切に処置・対応できるように努めなければなりません。自社でこれらの対応が難しい場合には専門の事業者などに依頼することも検討してください。