会社用の銀行口座を開設するための手続き方法は、個人のそれとは異なることをご存知でしょうか。会社が口座を開設する際には、個人の場合よりも多くの添付書類が必要となり審査も厳しくなるため、何の準備もなく開設しようとすると思わぬ時間がかかり、事業運営に支障が出る場合があります。

今回の記事ではここでは会社設立時の銀行口座開設の手続き方法や必要な添付書類、そして銀行の種類や選び方、資本金の払い込み方法などを解説するので、ぜひ参考にしてみてください。

1 会社用の銀行口座とは

会社用の銀行口座のことを「法人口座」と呼びます。個人用口座の口座名義はその口座所有者の氏名となりますが、法人口座の場合には例えば「株式会社〇〇 代表取締役 □□△△様」のようになります。

法人口座は事業をスムースに始めようとする場合には必須といえるものです。会社のお金を個人用口座で取り扱うことは特に制限されていませんが、私用のお金と混同することになりますので管理が難しくなります。

また、会社設立後の法人口座の有無が、事業運営において重大な岐路となる場合があります。事業運営の重要項目の1つは「信用」です。法人口座を開設していない会社は信用度が低いと見積もられ、その後の取引に発展しない場合があります。

銀行に融資を申し込む際にも、法人口座の有無で融資申し込み先の心証が異なり、また実際に法人口座無しの場合は融資の審査にとって悪条件となります。

そして、法人口座を持たない場合は税務調査時にも良い印象を持たれません。もし、法人口座を持たず個人用口座を使用し続けていると、あるいは個人用口座とセットで会社の営業活動を続けていると、税務調査の際に入念に調査を受ける事態となったり、あらぬ勘繰りをされたりする恐れがあります。

法人口座と個人口座ではもう1つ大きな違いがあります。それは、開設するまでの期間です。個人口座の場合は、銀行用印鑑と運転免許証などの本人確認書類があれば、早ければ即日で、ネット銀行の場合は数十分で開設可能と謳うところもあります。

一方、法人口座の場合は個人口座よりも手続きが煩雑となり、また審査も厳しくなります。そのため、開設までには約2週間を見ておく必要があります。そして、法人口座の開設申請には多くの書類や確認を求められます。次の章ではそれらの書類や確認について説明しましょう。

2 法人口座開設のために必要な書類

法人口座を開設するために必要な書類や銀行側の確認内容は、銀行によって異なります。法人口座を開設するための初めの一歩は、その銀行に口座開設について問い合わせを行い、必要な書類や手続きを確認することです。標準的には次の書類・物が必要となります。

- ・会社の銀行用印鑑

- ・会社の登記簿謄本

- ・定款

- ・会社の実印(印鑑証明)

- ・代表者(取引担当者)の本人確認書類

- ・代表者(取引担当者)の印鑑証明書

- ・法人設立届出書(控)

- ・青色申告承認申請書(控)

1つずつ順番に見ていきましょう。口座開設において最初に行うべきことは、個人でも会社でも同じく銀行用の印鑑を用意するということです。

会社用の印鑑は、会社設立時に少なくとも実印を作ることになります。その実印を銀行用の印鑑と兼ねることもできますが、万が一実印を紛失してしまったり悪用されてしまったりしたときにはリスクも2倍となります。

そのような事態を避けるため、会社設立時には実印とは別に銀行用の印鑑も作成しておくと良いでしょう。また、実印とも銀行印とも違う普段使い用の認印と、会社の住所と社名そして代表者の肩書と氏名の入ったゴム印も同時期に用意しておくと後々便利です。

これらはハンコ屋にて印鑑セットとしてまとめて購入することができます。素材によって料金が数千円のものから数万円するものまでがあり、インターネットで注文することもできます。

次に必要なものは、会社の登記簿謄本(登記事項証明書)です。これは会社にとっての本人確認用書類にあたります。会社の登記簿謄本は、会社設立後の法人口座開設を初め諸々の手続きを行うために必要となるものです。登記完了の際にはあらかじめ数冊を取得しておきましょう。

銀行側が登記簿謄本上で確認することの1つは会社の住所です。会社の住所が実在しないのは論外ですが、住所にあたる場所が何もない空き地などの事業活動を行うことができないような場所である場合は、口座開設には悪影響と考えた方が良いでしょう。

また、住所のみを貸し出して事務所としての体をなしていないバーチャルオフィスを本社所在地としている場合も、口座開設には不利に働きます。

そして、登記簿謄本では資本金もチェック項目となります。現在、株式会社の場合は資本金を1円とすることも可能ですが、資本金は会社設立時の運転資金にあたりますので、その運転資金があまりにも少額であると事業の継続が疑われて、口座開設の審査で良くない印象を持たれます。

資本金はできれば300万円以上としておきたいところですが、難しい場合は少なくともその額にした理由や根拠を説明できるようにしておきましょう。また、金融機関の中には資本金の最低金額ラインを設けているところがあります。

会社設立時に作成する書類である、会社の基本事項をまとめた「定款」も口座開設に必要な書類の1つです。口座開設の審査では、定款の記載項目の1つである会社の事業内容を確認されます。

事業内容の記載例は「日用雑貨及び服飾雑貨の販売」や「不動産に関するコンサルティング業務」などとなり、定款上はそのレベルで構いませんが、「一切の営利事業」のようにあまりにも漠然として具体的な事業内容が分からないる場合は、口座開設において不利となります。

次に、会社の実印を押印する書類も銀行によっては必要となる場合があります。その場合は、印鑑証明の提出もセットで求められることが殆どです。

また、取引担当者(銀行とやり取りを行う会社側の担当者)の運転免許証などの本人確認書類や、印鑑証明も提出を求められる場合があります。銀行によって取引担当者に代表者を求めるところと、経理責任者でも良いところがあります。

会社を設立する際の書類である法人設立届出書(控)と青色申告承認申請書(控)も添付する書類です。会社を設立して数年経っている場合は、以上に加えて更に確定申告の控えなどの提出を求められることもあります。

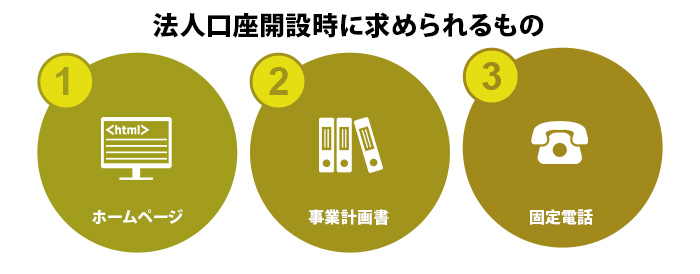

以上が法人口座開設時に求められる標準的な必要物・書類ですが、より具体的な業務内容の確認ということで、更に下記の確認を求められることがあります。

- ・ホームページ

- ・事業計画書

- ・固定電話

ホームページは会社や事業内容の案内に最適なツールです。そのため、銀行側の口座担当者からホームページの有無を聞かれることがあり、また銀行側口座担当者にホームページを紹介することで開設までの審査がスムースに進む可能性があります。

次の「事業計画書」とは会社の事業の具体的な内容や、その事業でどのようにして利益を上げるのか、また今後の収支計画などを記載する書類です。

日本政策金融公庫など一部の金融機関の融資を受ける場合には定められた事業計画書の様式がありますので、まずは銀行側に様式の有無を確認しましょう

様式がない場合は会社側が自由に作成することができますが、銀行としては経営者の資質や会社の将来などを判断するための重要な書類となることを留意してください。

この事業計画書の内容が具体性に乏しく、また顧客のターゲット層や業務内容が不透明な場合には、口座開設が難航する場合があります。経営者としてはここぞという思いで会社をアピールする書類として作成するのが良いでしょう。

固定電話(市外局番が東京の場合「03」から始める電話番号)は、会社を設立する上では必ずしも必要とはなりませんが、固定電話は信用力を表すツールの1つです。法人口座開設や融資の際には固定電話があることで有利に働くことがありますので、持っておいた方が良いといえるでしょう。

3 法人口座開設の手続き方法

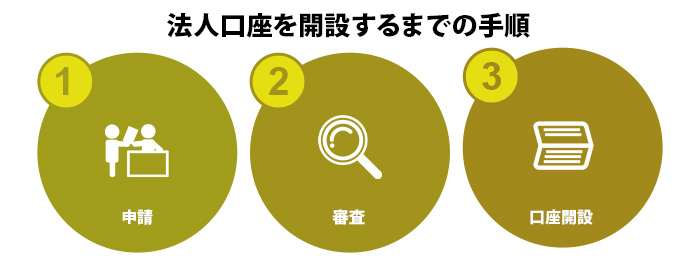

法人口座を開設するまでには通常、「申請」を行い、「審査」を受けて、「口座開設」に至るという3つのプロセスを経ます。1つずつ順番に見ていきましょう。

まず申請ですが、銀行では申請の鑑となる定型の「申請書」を各自で用意しています。申請書と、申請書の記入要領、申請書へと記入を行う担当者の指定の有無(会社の代表者か経理担当者か)、そして添付書類の種類などをまず銀行に確認しましょう。

口座開設の基本は窓口にて行いますが、中にはインターネット上で申請や取引を行うことができる金融機関があります。金融機関の種類については次の章で開設しますので、近所の金融機関の有無や、金融機関の雰囲気はどうかというところも含めて、口座開設を行う金融機関を選ぶようにしましょう。

申請を行った後は銀行による審査を受けます。審査の過程では追加の書類や説明を要求される場合があります。審査は時間を要したり、審査結果によっては口座開設ができなかったりしますので、同時に複数の金融機関の口座開設を行っておくと良いでしょう。

そして、2~3週間の、長い場合には一ヶ月ほどの審査期間を経て口座の開設となります。会社を設立する(会社設立登記が完了する)こと自体が2週間から一ヶ月の時間を要することであり、そして法人口座開設はそこからの作業となりますので、十分に期間を見積もって作業を進めてください。

4 金融機関の種類

最後に金融機関の種類を開設します。金融機関には広義で保険会社や証券会社も含まれますが、ここでは会社設立時に法人口座を開設する対象として、「都市銀行」と「地方銀行」、「信用金庫」、そしてインターネット時代に登場した「ネット銀行」の4つを見ていきます。

初めに取り上げる都市銀行は、メガバンクとも呼ばれるものです。全国各地に支店を持ち、海外の取引も手掛け、大手企業がメインバンクとする資本規模の巨大な銀行です。都市銀行には、世間で「3大メガバンク」と呼ばれる三菱UFJ銀行、三井住友銀行、みずほ銀行などがあります。

都市銀行はネームバリューがあるため、口座を開設しておくことで信用力も増します。反面、口座開設の審査は他の金融機関に比べて厳しい審査を経る必要があります。

また、都市銀行には振込手数料などの各種手数料が高いことや、各種手続きや必要書類に厳格さと正確さを求められるため、地方銀行や信用金庫に比べると融通や小回りが利かないという特徴があります。

次の地方銀行とは、例えば中国銀行や広島銀行などその地域名を冠に持つ、地域に根ざして地域振興を行うための銀行です。そのため、都市銀行に比べて口座開設の審査が通りやすく、また融資などの相談もしやすい、中小企業にとって頼れる銀行といえます。

ただし、地域に根ざしていることが特徴のため、仮に事業規模が大きくなり活動区域が広がったり、都市圏に進出したりすると、地方銀行ではカバーできなくなる場合があります。

また、地方銀行というカテゴリーとは異なりますが、ゆうちょ銀行も地方にねざした活動を行う金融機関です。地域に根ざしており、かつ全国各地に支店を持っているという点で、ゆうちょ銀行も会社設立時に口座を開設しておくと便利な銀行の1つです。

次の信用金庫も地方銀行と同じく、地域の振興や中小企業の支援を行う、その地域の会員による出資によって設立された金融機関です。

信用金庫には独自の口座開設基準があります。例えばその基準には、その信用金庫の本支店エリア内で事業を営んでいること、または事業所があること、従業員数や資本金が一定条件内であることなどがあります。

信用金庫は口座開設がしやすく、また融資の相談も地方銀行と比べても応じやすいなど、地域の中小企業にとって心強い味方です。一方、融資の際の金利は高目となることがありますので、その点には注意が必要です。

次のネット銀行は、インターネットの普及によって急速に顧客の数を増やしてきた金融機関です。口座開設はしやすい部類に入り、基本的にインターネット上の申請となるため、手続きも他の金融機関と比べて簡素なのが特徴です。

また、上記の金融機関とは異なり支店などの実体を持たず、インターネット上にて取引を行うので、振込手数料も安価となります。反面、実体を持たない、すなわち窓口がありませんので、対面での相談ができず、この点に不便や不安を感じる人もいることでしょう。

そしてネット銀行は、設立したばかりの会社にとって大変な助けとなる日本政策金融公庫からの融資の口座窓口とすることは不可能ですので注意してください。

会社設立時には以上の4つが口座開設の候補となります。先にも触れましたが、口座を開設できなかった場合や先方の万が一の場合に備えて、法人口座は2つ以上開設しておくと良いでしょう。

また、その開設した中からメインバンクを選ぶことになります。会社設立時にはより地域に根ざし、融資の相談のしやすい地方銀行、または信用金庫をメインバンクに選ぶと良いでしょう。

5 資本金について

資本金とは、会社の設立者(出資者)によって供与された事業運営用の資金のことです。かつて資本金には、株式会社の場合は最低でも1,000万円とすることという規則が設けられていましたが、現在は法改正によって幾らでも良いことになっています。

会社を設立するということは会社の設立登記を行うことです。資本金は会社の設立者が定めて、会社の規定集となる「定款」という書類の中に記録します。そして設立登記の際には、資本金を用意した(資本金を払込んだ)という証の書類を添付することになります。

なお、定款中には具体的な資本金額を記載せずに、最低額を記載するに留める方式もありますが、株式会社の場合は定款中に、会社の株式の発行可能総数を記載することが必須となっています。

株式会社の資本金は、例えば1株1万円と定めて300株発行すれば300万円の資本金を調達できる、ということになります。ただし、この時全ての資金を資本金とせずに、一部を資本準備金という形にすることも可能です。

この資本準備金にするという取り扱いは税金対策にも繋がります。この取り扱について、そして資本金の目安額を次の項で見ていきましょう。

5-1 資本金はいくら用意すれば良い?

資本金は、第三者がその会社の信用力を計る数値として、また基礎体力を評価する数値として参照します。例えば資本金を1円とすることも可能ですが、1円とした場合の第三者からの評価は、やはりそれなりとなります。

そのため、会社設立時の資本金額は最重要検討項目といえるものです。現在は資本金を自由に定めることができるようになり、株式会社設立の敷居は低くなって様々な事業形態や経営方針が認められる時代となりましたが、それでは資本金はいくらを設定すれば良いのでしょうか。

資本金の目安額は、事業をスムースに始めることができる額、または融資や税金などで不利とならない額となります。

会社設立時に事業をスムースに進められる目安額は、事業運営に必要となる資金の3ヶ月分(以上)です。この事業運営の必要資金とは、仕入れや役員報酬(社長となる自分への給与)、事務所家賃やその他諸々の経費を合わせた金額のことです。

この金額の見積もりを甘くすると、事業開始時から経営を難しくしかねません。まずは一ヶ月あたりの事業運営資金をしっかりと見積もって、その3ヶ月分を考えてみてください。

なお、設立時には資本金の他にもう一つ用意するお金があるので触れておきましょう。それは、会社を設立する過程で発生する諸費用です。

株式会社を設立する場合は、定款に貼る収入印紙や、定款を公的なものとするための公証人手数料、そして会社を設立登記する際の登録免許税などで合計約24万円が必要となります。

この約24万円は、資本金とは別に用意しなければならないお金で、更に書類の印刷や提出のための諸費用(交通費や郵送料)、そして会社の印鑑作成代などのお金も別途必要となります。そのため、実際には資本金と会社設立諸費用である約24万円以上にお金が必要になることを忘れないようにしてください。

また、資本金は自由に設定できると述べましたが、一部の許認可事業には審査基準に一定の資本金が設定されています。例えば、建設業には500万円の、旅行業の場合には3,000万円の資本金最低額が設けられています。自社の業種が許認可事業の場合はあらかじめ調べておくようにしてください。

資本金は融資を受けようとする際にも影響します。資本金は信用力として評価されますので、資本金が少額である場合には融資相談の際に銀行側の心証を悪くしてしまいます。

会社設立時の心強い融資相談先となる日本政策金融公庫でも、融資の際には資本金に100万円以上という基準値を設けています。そのため、上記のように資本金額が定められている許認可事業ではない会社の場合でも、資本金には少なくとも100万円、できれば300万円は用意しておきたいところです。

次は、資本金によって税金も異なってくるという点を見てみます。資本金が関わる税金には幾つかありますが、ここでは「登録免許税」、「消費税」、そして「法人住民税」の3種類を紹介します。

最初の登録免許税ですが、この税金は会社の設立時や、定款の記載事項の変更などの登記を行う際に発生する税金です。会社の設立登記の場合、この登録免許税は資本金の0.7%が税額となります。

ただし、最低金額は15万円と決まっているため、資本金が100万円の場合の登録免許税は、100万円の0.7%である7,000円ではなく、最低金額である15万円となります。

0.7%が15万円を超える資本金は2,143万円以上ですので、資本金を2,143万円以上とした場合には納める税金も高額になるということです。

なお、平成26年に施工された「産業競争力強化法」の「創業支援事業」という枠組みにて、この登録免許税を軽減するという措置を行っています。この軽減措置は、国の認定を受けた市区町村にて会社設立時に申込みを行うことで適用されます。

資本金が関連する2つ目の税金は「消費税」です。もし、設立時点の会社の資本金が1000万円以上である場合は、その会社は設立した初年度から消費税の課税事業者となります。

仮に会社設立時に資金が1000万円以上集まった場合、その全額を資本金とするのではなく、一部を「資本準備金」にして資本金を1000万円未満にすることにより、直ちに課税事業者となることを回避するという方法があります。

ただし、この資本準備金は資本金の1/2以下の額と定められています。もし、設立時に2000万円以上を出資するのならば、資本金は1000万円以上が確定することになります。

例えば出資額を1998万円とすると、資本金と資本準備金をそれぞれ999万円にすることができ、消費税の課税事業者となるまでに一定の猶予期間を持つことが可能です。

3つ目の税金である「法人住民税」は、決算を元に納付をする「法人税等」の中の一つの税金です。法人税等の金額は基本的に決算の数値に連動しています。すなわち、利益が出るほど税額も高額となりますが、法人税等には例外もあり、この法人住民税等はある基準によって額が定まっているものとなります。

そのある基準というのが資本金の額(と従業員の人数)です。東京23区で資本金が1000万円以下、かつ従業員数が50人以下の場合の法人住民税は7万円です。しかし、資本金が1000万円超の場合は最低でも18万円の税額となります。

以上のように、会社設立時の資本金には事業の運転資金という点以外にも勘案事項があります。もし、ある程度まとまった資本金を調達できる場合や、会社設立時から規模の大きな事業を手掛けることになる場合は、以上のことを念頭に置きながら会社設立を進めるのが良いでしょう。

5-2 貸借対照表上の資本金

会社の現金を初めとした、有形無形の価値の有るもの(資産)は、全てお金に換算されて決算書類に記載されます。 「貸借対照表」とは、その時点の会社の資産や負債を記録するための決算書類の一つです。この貸借対照表には資本金も記載されます。

貸借対照表は右と左の2区分に分かれた形式の表です。右側のことを負債・純資産の部と呼び、こちらの部門にはお金を調達した手段を記載します(会社設立者の出資による資本金か、銀行から借り入れた借入金かなど)。

左側の資産の部と呼ばれる部門には、その調達したお金がどのような状態となっているか(現金か、銀行口座に預けている預金か、または設備となっているか)を記載します。

右側の負債・純資産の部は更に上下に別れており、上方を負債の部、下方を純資産の部と呼びます。資本金が記載されるのは右側下方の純資産の部の方です。先に触れた資本準備金もこの純資産の部の科目となります。

純資産の部に上がっているお金のことを別名「自己資本」と呼びます。自己資本とは返済の義務の無いお金のことです。対して、貸借対照表右上の負債の部のお金は「他人資本」と呼びます。こちらは借入金や買掛金などの返済義務のあるお金となります。

もし、貸借対照表の左上にある現金や銀行預金といった科目に潤沢なお金があるように見えたとしても、負債の部に計上されているお金が現預金と同等かそれ以上だとすると、その会社の経営は実際には苦しい台所事情であると判断されます。

そのため、会社は負債の部ではなく純資産の部のお金を増やすことが目標となります。純資産の部を大きくすることで健全で順調な経営を行っていると見なされますので、純資産の部に記載される資本金は、このように会社にとって大変重要な項目となります。

6 会社設立時の資本金の払込方法

資本金を用意しても、手元に現金としてあるだけでは会社の資本金とは見なされません。これから解説する所定の手続きを経ることで、会社設立時に会社に資本金が用意された(払込された)と見なされます。

資本金払込の初めの一歩は、資本金払込用の口座を用意することです。しかし、この会社設立時の会社が誕生していない段階では、会社名義の銀行口座は用意できません。

そのため、銀行口座には会社設立者(会社を設立しようとする個人=発起人)が資本金払込用口座を用意します。かといって、専用の口座を新たに用意する必要はなく、既存の口座で構いません。また、複数の発起人がいる場合は、総意の元で資本金払込用の口座を決定します。

このとき口座は既存のものでも構いませんが、通帳のある口座を選んでください。資本金の払込とは会社設立登記の際に必要となる手続きで、資本金を払込したという証として、その資本金の入金された通帳のコピーを用意する必要があるためです。

口座を用意したら、次にいよいよ資本金の払込を行います。資本金の払込とは、通帳の入金行に払い込んだ人、すなわち発起人の氏名が表示されるようにすることです。

そのためには、その通帳口座に振込をすることが必要な手続きとなります。振込をすることで氏名が表示され、氏名と入金額が貴重されることになります。そのため、発起人が複数いる場合は、漏れなく全発起人の氏名と入金が表示されるようにしなければいけません。

そして、資本金の払込にはもう一つ注意点があります。それは払い込むタイミングです。この払込みは、必ず定款の認証後に行ってください。もし定款認証日より前に資本金の払込を行っていると、それは資本金とは認められない恐れがあります。

さて、通帳の残高が資本金額を満たしたら通帳のコピーを取ります。コピーするものは通帳の「表紙」と「表紙の裏」、そして「資本金の振込ページ」の3箇所です。

表紙の裏とは、銀行名と支店名、口座名義、そして銀行の印鑑が押印されている部分です。コピーには所定の大きさはありませんが、一般的にA4が選ばれています。資本金の振込ページには、発起人と振込金額にマーカーなどで印をつけておきましょう。

ここでコピーしたものは、会社設立登記のために必要となる書類の一つである「払込証明書」を構成するものとなります。

払込証明書の鑑には次の7つの事項を記載します。

- ①(書類の見出し)「払込証明書」

- ②払込があった金額(合計額)

- ③設立時の発行株式数(払込金額合計額を株式に換算した数)

- ④書類作成年月日(和暦)

- ⑤本店所在地

- ⑥商号(会社名)

- ⑦代表者の肩書と氏名(例:代表取締役 日本大和)

最後の⑦の氏名の横には会社の代表者印を押印します。記載事項に間違いがあったときのために、書類の左上には捨印を押しておきましょう。なお、捨印が左に寄り過ぎるとこの後コピーを綴じる時に隠れてしまうので注意してください。

ここで注意することは、代表者印とは会社の実印を指すということです。代表者(会社設立者)本人の実印ではないことに留意してください。

払込証明書と通帳コピーの3種類を用意したら、製本を行います。ページの順番は、P1.払込証明書、P2.通帳の表紙、P3.通帳の表紙の裏、P4.通帳の資本金となります。

綴じ方はホッチキスで構いません。綴じた後は各ページの継ぎ目のところに代表者印を押しましょう。継ぎ目への押印数は、P1の裏面とP2の表面の境目を初めの一つとして、それぞれP2/P3、P3/P4の同様の計3箇所となります。代表者印押印後、払込証明書の完成です。

以上、会社設立で必要な銀行口座や資本金の払込方法を見てきました。口座開設や融資は早めに銀行に相談するなど、会社設立後の事業運営をスムースに行えるようにしておくことが大切です。通常一度しか行わず、また所定の方法となりますので、何度か読み返してイメージを掴むことでスムースな会社設立へと繋げてください。